Рассмотрим нетрадиционные способы вложения средств, которых становится все больше. Стоит ли инвестировать деньги в микрофинансовые организации (МФО) и кредитно-потребительские кооперативы (КПК)? Данный тип инвестирования предполагает повышенные проценты, нежели банковские вклады. Какие риски возникают при таком способе вложить средства в МФО и КПК? Как избежать аферистов в данной отрасли? Как проверить, что микрофинансовая компания (МФК) и кредитно-потребительский кооператив (КПК) работают законно? Про эти не только вопросы далее в статье.

Инвестиции в МФО (МФК)

Здесь когда речь идет об МФО − это организация, куда люди обращаются для быстрого займа без документов. В таком случае клиенты готовы или вынуждены заплатить большие проценты. При этом некоторые микрофинансовые организации принимают деньги от инвесторов, и предлагают им по таким инвестициям высокий процент, намного выше, нежели по банковским вкладам.

Нужно понимать, что все микрофинансовые организации разделяются на:

- компании по микрофинансам;

- микрокредитные компании.

Отличаются по размерам средств, чтобы открыть МФК нужны собственные средства в размере 70 млн.рублей. И по закону только МФК имеют право принимать деньги от инвесторов. При этом установлена минимальная сумма вложений − 1,5 млн. рублей. По сути парадокс, что микрофинансовые организации как таковые дают деньги в долг малообеспеченным, но при этом получается, что инвестиции в компании удел богатых. Поскольку здесь есть минимальный порог входа и как инвесторы, понимаем что все средства вкладывать в одну компанию не стоит. Капитал разбрасывается между разными активами. Соответственно речь идет о крупной сумме для старта.

Также не забываем, что с инвестиций нужно платить налог − 13%, инвестиции в микрофинансовые компании не страхуются государством. Если вы решите досрочно снять средства ваш процент будет ниже по вложениям. Учтите, что досрочно снять всю сумму не выйдет. Можно вытащить деньги превышающие порог в 1,5 млн рублей. Условно когда вложен 1,6 млн, снять сможете 100 тыс. рублей досрочно. В сумме 1,5 млн рублей нужно ждать окончания срока вложения. Такие условия вознаграждаются повышенным процентом. Реально отыскать до 30% в год, многих таких условия привлекают. О рисках инвестиции под высокий процент далее.

Запомните, что микрокредитные компании привлекать средства не могут согласно закону. Но, при этом многие фирмы пренебрегают данным законом и через подставные партнерские организации этим занимаются. Условия очень хорошие, но нужно понимать, что это риск.

Микрокредитные компании могут принимать деньги от юридических лиц, в статье речь идет о физических лицах.

Инвестиции в КПК

Схожая ситуация, но отличие в том, что здесь все денежные средства замкнуты внутри кооператива. КПК − это старый инвестиционный инструмент, еще в конце 19 века существовали общества взаимного кредита. Потом были кооперативы на заводах. Затем КПК пережил рассвет, поскольку жители страны нуждались в деньгах.

Работает все просто − пайщики скидываются и под процент дают деньги другим пайщикам, а прибыль делится внутри между пайщиками, одолжившим средства. Вообще нужно отметить, что за счет замкнутости системы инвестиции в КПК, если речь идет про добросовестную фирму, риски ниже, чем в микрофинансовой организации. Поэтому здесь менее привлекательная доходность, но она выше, чем в банке. Реально отыскать под 12% годовых.

Инвестиции не застрахованы, да есть требования к КПК, создание компенсационных фондов, но такая система страховки не работает. На практике нужно быть готовым, что назад пайщики средства не получат. КПК страхует ответственность, имущество, но это не влияет на средства инвесторов. Нужно отметить, что доход от КПК облагается налогом, но в том случае если он превышает ставку ЦБ более 5 %. Органический в виде минимальной суммы нет, как правило, можно начинать с 1 тыс. рублей.

Стоит ли инвестировать?

Этот вопрос интересует многих. Изначально нужно сказать, что существует 151-ФЗ регулирующий деятельность МФО и есть 190-ФЗ регулирующий деятельность кредитно-потребительских кооперативов.

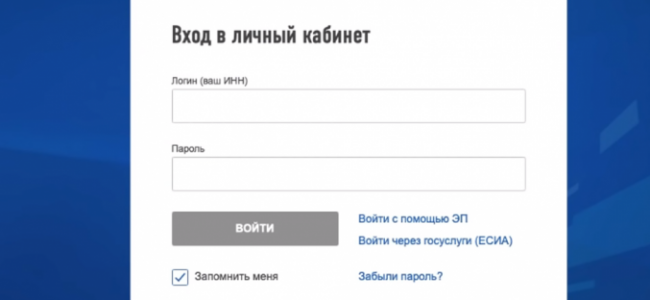

Центральный банк на своем сайте ведет реестр МФО и КПК. Нужно понимать, что если в ситуации с МФО банк РФ может вмешиваться в деятельности, приостанавливать процесс, в ситуации КПК по факту вносит информацию о деятельности кооперативов. На данный момент его возможность воздействия на рынок носит ограниченный характер. Обратите внимание МФО, КПК, если работают легально, должны быть членами саморегулируемой организации список компании есть на сайте банка РФ.

Если вы нацелены серьезно вкладывать, в такую отрасль, следует тщательно изучить отчетность фирмы. Желательно охватить период за три года. Не рекомендуется сотрудничать с фирмами, работающими на рынке менее 3 лет.

Финансовые консультанты советуют рассматривать инвестиции в МФК, выдающие займы под залог автомобилей или недвижимости. В подобных компаниях денежные средства инвесторов выдают клиентам под залог в эквиваленте в среднем 200%. Таким образом, каждый рубль инвестора защищен двумя рублями залога. Ставка 16-20% годовых для инвесторов спокойно перекрывается средней ставкой по займам 60-72% годовых. Вероятность банкротства по такой бизнес модели стремится к нулю. Одной из таких компаний является CASHMOTOR (МФК «КЭШМОТОР»)

Для КПК еще актуально изучить отчет из последнее собрание пайщиков. Внимательно читайте все условия сотрудничества:

- договор;

- условия начисления процентов;

- условия досрочного расторжения.

Изучите сайт фирмы, отзывы в сети относительно организации. Если нашли хотя бы 1 отрицательный отзыв − это повод насторожится.

Выгодные инвестиции под высокие проценты достойны внимания с нашей стороны? Для многих ответ однозначный нет, потому что, достаточно вспомнить первое правило вложений − чем выше доход, тем выше риски. Если предлагают прибыльность выше, нежели по банковскому вкладу следует понять, почему это происходит. В данной ситуации есть две категории компаний:

- честные, но рискованные, по определению;

- открытые мошенники.

Если говорить о честных фирмах, нужно понимать риск того, что в кризисных ситуациях, особенно когда экономика РФ тормозит, повышается вероятность, что люди берущие кредиты в фирмах просто не вернут займы. Просто из-за снижения доходов и прочих проблем. Соответственно растет риск, что фирмы обанкротится. И деньги никто не страхует.

Относительно второй категории, это отдельная история. Рассмотрим официальную статистику Центрального банка: с марта 2017 года проблемы с возвратом инвестиций возникли у 45% вкладчиков в микрофинансовые компании, среди КПК почти 40% являются пирамидами.

Если вбить МФО развод или лохотрон, банкрот в ленте новостей заметите, что каждый день в РФ учредители не банковской организации просто сбежали с деньгами вкладчиков. Связано это с тем, что данная сфера в России регулируется мягче чем банковский сектор и несмотря на то, что шаги предпринимаются для улучшения, но пока все далеко от совершенства.

И, наверное, самое, МФО и КПК особенно которые действуют незаконно, и многие при открытие компании ставят за цель сбежать с деньгами вкладчиков, фирмы часто ориентируются на людей старшего возраста. Если зайти на сайт большинства КПК увидите фото пенсионеров, сберегательные вклады. Этот формат близок для людей СССР, он внушает доверие. Нужно быть крайне внимательными многие из них берут названия, которые напоминают о Сбербанке − Сберфинанс, Центральная сберкасса. Это не дочерние компании Сбербанка, даже с похожими названиями и дизайном.

Поэтому обязательно предупредите своих близких о существовании таких мошенников. Да, часто пенсионеры ведутся на “выгодные” предложения. Но результат плачевный.

Два нюанса

Ремарки относительно кредитно-потребительских кооперативов:

- Обращайте внимание на организационно-правовую форму. В названии не должно быть ООО, ИП, ЗАО. Единственная форма − кредитно-потребительский кооператив. И дальше идет название. Другие название − это сигнал о мошенниках.

- КПК часто прилагают услуги оформления займа под материнский капитал. По закону это разрешено, но за этим часто кроются мошеннические схемы, в которых КПК позволяют обналичить материнский капитал.

Если подбивать итог, можно сказать что два метода вложения средств считаются рискованными, даже если речь идет о честных фирмах. Если мы работаем на фондовом рынке, мы понимаем что делаем − даем деньги для бизнеса, покупаем часть бизнеса. Если решили вкладывать, тогда обязательно проверяйте, состоит ли компании в реестре саморегулируемых фирм, есть ли такая фирма, детально изучайте условия, анализируйте отчетность, отзывы реальных клиентов.

Спасибо за интерес к публикации на нашем сайте!