В данной статье мы рассмотрим пошаговую инструкцию, которую можно применять новичкам на финансовых рынках. Инвестиции в акции и облигации для начинающих: как сделать первые шаги на бирже и не прогореть. Начинающий инвестор − это желанная добыча для акул финансовой индустрии, поэтому помните: на первом этапе главное − не заработать и разбогатеть, а сохранить свои деньги.

Помните, что инвестиции в ценные бумаги, акции, облигации начинать с кредитных средств не стоит. Даже если гуру, маг или профессионал с большой буквы обещает золотые горы и 100% профит.

Биржевая литература

Первые шаги следует начинать с изучения классической биржевой литературы. Самыми фундаментальными работами являются «Умный инвестор» Бенджамина Грэхема и «Обыкновенные акции, необыкновенные доходы» Фишера. Уоррен Баффет отмечает, что его стратегия сформирована на 15% Фишером и 85% Грэхема.

Если нацелены, больше уделять внимания спекуляции, трейдингу, тогда работы Элдера обязательны к изучению. В особенности «Как играть и выигрывать на бирже».

Кроме этого нужно познакомиться азами технического анализа, независимо от того, насколько активно будут использоваться на практике. Важно понять, как работают эксперты в особенности аналитики. «Технический анализ. Полный курс» автора Джек Швагер и Мерфи «Технический анализ фьючерсных рынков».

После того как прочитаны первые 5 базовых книг, проинвестируете в собственную грамотность, уверенность прибавится.

Тренировка инвестирования

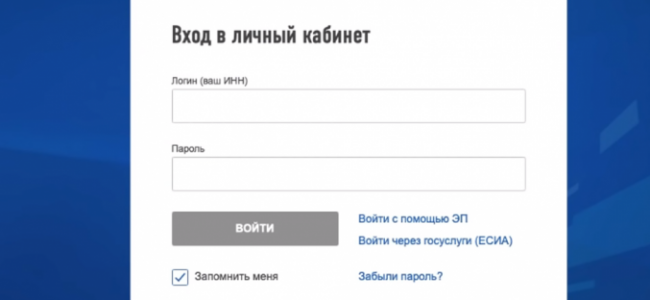

Потребуется выбрать брокера и открыть счет, лучше сразу открыть индивидуальный инвестиционный, чем раньше, тем быстрей пройдет 3 года. После можно приступать к тренировке. Здесь лучше начинать с небольшого депозита, приносите те деньги, которые вы не боитесь потерять. Сумма для вас должна быть не критичной. Когда речь идет о торговле последними деньгами присутствует психологический фактор, стресс и неверные решения быстро увеличить сумму будут присутствовать 100%. Лучше начать с малого, постепенно наращивая капитал.

Демо-счет

Для начала можно выбрать демо-счет, который представлен большинством брокеров на Московской бирже. Не стоит долго сидеть на счете этого типа, достаточно уделить время изучению терминала, каковы особенности открытия графика и заключения сделок, что и где расположено − демо-счет это идеальное решение. Помните, что работа на реальном терминале и демонстрационном − это две разные разницы.

Самостоятельное инвестирование или работа с консультантом?

Этот вопрос очень актуален для новичков, начинающих работать и осуществлять инвестиции денег в акции и облигации. Лучше начать самому, поняв, как все работает реально подобрать проверенного, профессионального консультанта. В противном случае присутствует вероятность попасть на неопытного эксперта, который сольет все деньги.

Формирование долгосрочного инвестиционного портфеля

Это совокупность всех активов, которые имеются на брокерском счете на бирже. Это набор из:

- акций;

- облигаций;

- индексов и прочих фондовых инструментов.

Суть портфеля в том, что в портфеле должны присутствовать активы с разными уровнями риска. В случае если одни активы показывают убыток, вторые позволяют компенсировать потери. Это позволит уменьшить потери.

Ключевой принцип формирования портфеля − не складываем яйца в одну корзину, то есть диверсифицированный портфель нужно сделать каждому. Для этого потребуется выбрать активы с разными уровнями риска.

Прежде чем собирать портфель нужно удостовериться присутствует ли финансовая подушка безопасности. Ее можно хранить на банковском депозите.

Составляем портфель для инвестиции в акции, облигации и прочие инструменты. Для новичков рекомендуется 50% хранить в консервативных инструментах, лучше на самом деле свыше 50%. Выбираем инструменты с небольшой доходностью, но низкими рисками. Они позволят не потерять деньги. Какие инструменты подходят для консервативной части портфеля?

- облигации;

- ETF-фонды, денежного рынка, смешанный и золото.

Если средства ограничены, на первом этапе можно работать только с данной группой инструментов. Если деньги остались на них можно купить долю акций: российских и иностранных компаний. Лучше добирать в портфель для начала акции компаний, которые приносят стабильные дивиденды на истории.

Интересно будет узнать, что у нас на рынке акций существует несколько типов портфелей:

- рост − ориентирован на рост курсовой стоимости акций − продажа дороже, покупка дешевле. Такими акциями считаются бумаги, которые на истории продолжительное время растут. Данная история является рискованной, поскольку рост может прерваться упадком, несмотря на историю;

- доход − акции дивидендные. Высоким показателем дивидендов считается прибыльность выше 6%. Покупаем бумаги, которые приносят стабильные дивиденды. Можно рассчитывать на стабильный доход;

- смешанный − здесь представлено два типа портфелей в смешанном типе.

Когда речь идет о портфеле акций, это составляющая инвестиционного портфеля. Инвестиции в акции для начинающих необходимо начинать взвешенно и обдуманно, на старте можно обойтись минимальным процентом данных активов.

Набираясь опыта, изучая ситуации, инвестор сможет развить интуицию, которая позволяет увеличить степень принятия рисков. Портфель, который обсужден ранее пример консервативного метода работы − это нижняя ступень. Когда почувствуете потребность можно составить более агрессивный портфель, в котором будут присутствовать рисковые инструменты − как вариант корпоративные облигации с низкой степенью надежности, дающие неплохую доходность. Также можно добавить акции второго и третьего эшелона, низколиквидные, которые не всегда быстро продаются. При этом такие инструменты прибыльны. Это можно корректировать, беря во внимание ваш рост и опыт.

Необходимо понимать, что инвестиционный портфель − это личный проект, который можно изменять.

Спасибо за интерес к публикации на нашем сайте!